Ya terminó la temporada de resultados corporativos en Estados Unidos y los números fueron bastante positivos: alrededor del 80% de las empresas mostraron resultados positivos y el 48% mostró mejores ingresos que los proyectados. Hicimos un resumen de los resultados más importantes, que puedes ver acá).

Pero claro, todos estaban esperando los resultados de la empresa número 1 de los últimos años: Nvidia.

Tanta era la expectativa que incluso se armaron unos “watch parties”: fiestas donde la gente se junta a ver los resultados, como si te reunieras con tus amigos a ver un partido de la selección chilena o cuando haces un asado para ver los resultados de las elecciones. El Wall Street Journal le llamó El Superbowl de los Mercados. La prensa chilena, para no ser menos, ya les puso un mote:

¿Y qué tal le fue?: mostró mejores resultados que los esperados por los analistas. Año contra año Nvidia creció un 122%. Sus márgenes están por sobre el 70% de utilidad. Números muy altos, sin duda.

Pero aun así la acción cayó.

¿Qué? Sí, leíste bien: a pesar de mostrar resultados muy sólidos, la acción de Nvidia cayó un 4% justo después de la publicación de sus resultados.

Nunca se podrán predecir completamente las razones detrás de los movimientos de los mercados, porque en el corto plazo no son una ciencia exacta. Pero lo más probable es que tenga que ver con las expectativas. Le ganaste a lo que los analistas esperaban de ti, pero igual el mercado esperaba que lo sorprendieran aún más, algo que Nvidia venía haciendo de manera bastante sostenida en los últimos años. Como cuando Messi anotaba dos goles, la gente se decepcionaba porque esperaba un hat-trick, aunque el promedio de goles de Lionel sea de 0,44 goles por partido.

Pongámosle un poco más de contexto a los movimientos de la acción: cuando uno habla de ganarle a las expectativas del mercado, estamos considerando el promedio de expectativas de los analistas que están publicados en los principales sitios de noticias y de análisis, como por ejemplo Bloomberg. Ahí los analistas publican cuánto creen que serán las utilidades y cuánto creen que serán las ventas. Ese promedio se convierte en el benchmark contra el cual se analizan los resultados que presentan las empresas.

Y ojo, es un promedio: esto significa que efectivamente hay expectativas más optimistas y otras no tanto. Entonces hay muchos análisis que esperaban aún mejores resultados de Nvidia. Superó el promedio de las expectativas, pero no todas. Para que te hagas una idea, el 46% del revenue de Nvidia viene de 4 clientes misteriosos que compran la mayoría de sus servicios y productos (bueno, no tan misteriosos: todo apunta a que son Amazon, Alphabet, Microsoft y Meta), por eso superar el promedio quizás no fue suficiente. Hay una minoría exigente y poderosa que hay que satisfacer.

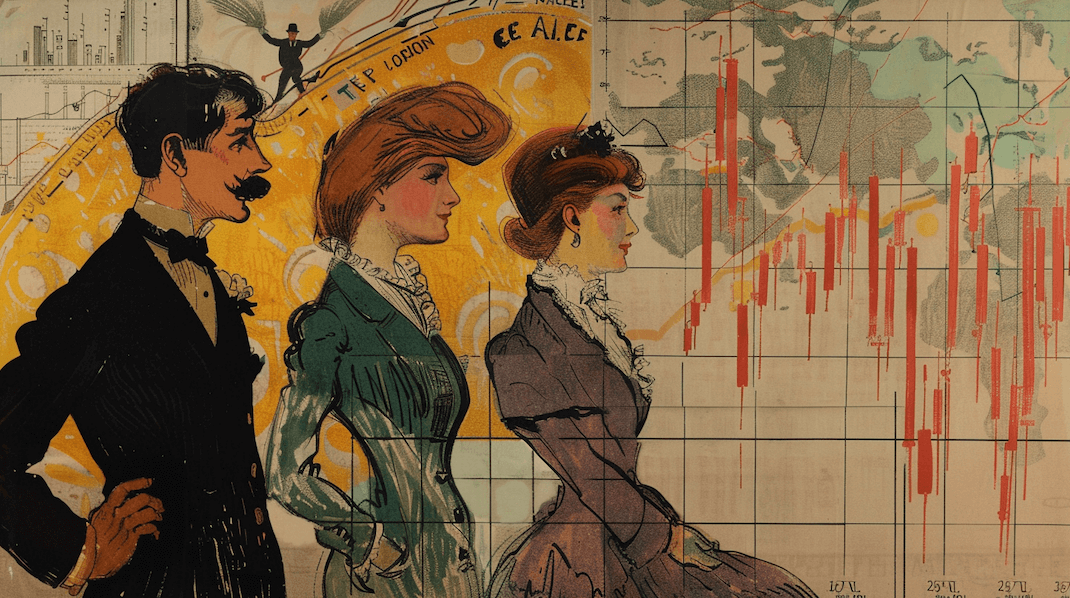

$NVDA pic.twitter.com/Lym4uHBCXs

— Jesse Cohen (@JesseCohenInv) August 27, 2024

A pesar de que suena contra intuitivo, la caída de la acción fue bastante sana.

Es como ese viejo dicho del mercado: la acción de Nvidia estaba priced to perfection, que traducido podría ser algo así como “valorizado a la perfección”. El precio antes de los resultados reflejaba el espectro más optimista de todas las expectativas de los analistas. Eso implica que por más bien que le fuese a la empresa, difícilmente superará al escenario que el mercado tenía descontado en el precio. Por eso, si la empresa no cumple todas las expectativas a la perfección, la acción puede caer.

Además Nvidia tiene mucha presión de empujar el desarrollo de la Inteligencia Artificial. Hay que recordar que están a punto de sacar al mercado el nuevo microchip, Blackwell, que funciona con la nueva generación de IA y que va a reemplazar a los H100. Valen entre 30.000 y 40.000 dólares y dicen que los grandes CEO del mundo se la pasan cortejando al CEO de Nvidia para que les venda los famosos microchips.

El nuevo microchip ya fue lanzado pero todavía no está en producción para venta masiva. Igual las listas de espera ya son gigantes.

Pero, volvamos a la acción. En un mercado al alza como este, hace sentido que cada cierto tiempo hayan unos pequeños baches. Y también que exista cierta volatilidad en el corto plazo: es la naturaleza del mercado moverse mucho en periodos cortos de tiempo –por ejemplo, mientras escribo esto la acción de Nvidia ya va 1.5% arriba durante el día.

Por eso es tan importante pensar a largo plazo y no marearse con los movimientos diarios de una acción. Como dice Bogle, el padre de la filosofía de inversión pasiva: siempre hay una “regresión a la media” en el largo plazo en los mercados. Al final nada aguanta estar tan alto mucho, o en otras palabras, “todo lo que sube tiene que bajar”.