La volatilidad de los mercados continúa, a medida que los inversionistas tratan de descifrar qué tan probable es que el conflicto en Israel y Palestina escale en términos geográficos. Al mismo tiempo, los mercados siguen ajustándose a la idea de que las tasas en el mundo, especialmente en Estados Unidos, permanecerán altas por un tiempo prolongado. Las tasas en Estados Unidos han subido en todos los plazos y alcanzaron niveles no vistos en más de 15 años. Como te explicamos aquí, eso en general no es la mejor noticia para las acciones.

El Banco Central de Chile recortó menos de lo que esperaba el mercado

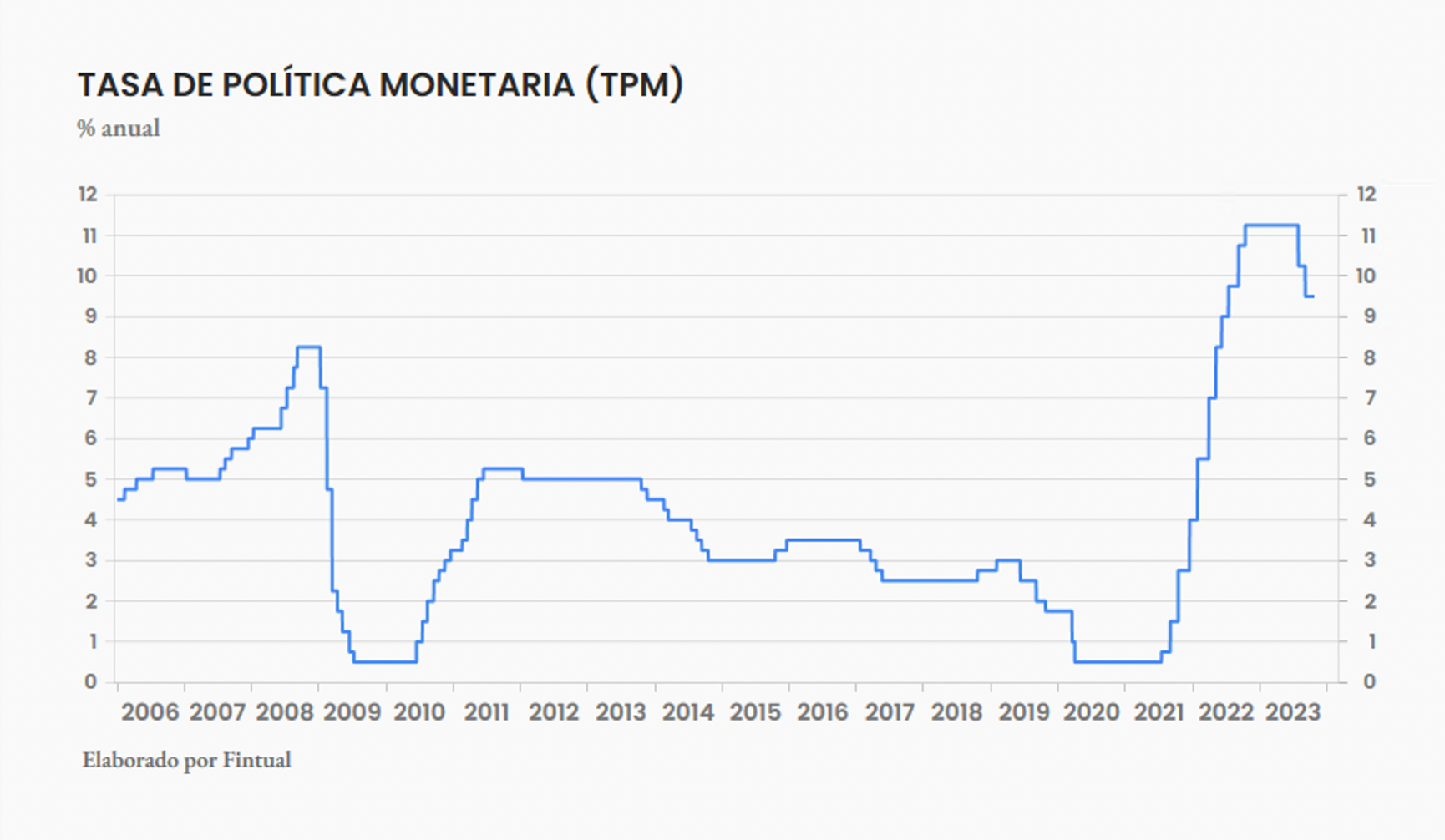

En Chile, el jueves 26 fue la tan esperada reunión de política monetaria. El Banco Central (BCCh) recortó su tasa de interés en 0.50 puntos porcentuales a 9.0%, en línea con nuestras proyecciones pero contrario a la expectativa de la mayoría de los analistas, que esperaban un recorte de 0.75 puntos porcentuales.

El Central reconoció que a pesar que la actividad ha evolucionado en línea con el IPOM y la inflación ha descendido incluso más rápido de lo previsto, el escenario internacional se tornó más complejo. Creemos que el Central decidió ser más cauteloso en sus recortes ante la aguda depreciación del peso chileno en términos reales y multilaterales, que a su vez responde a la subida de tasas de interés de mediano y largo plazo en Estados Unidos y a la incertidumbre ligada a la guerra en Israel y Palestina.

El Central además acordó suspender su programa de compra de dólares, que inicialmente tenía planeado continuar hasta mediados del próximo año.

Es notable que, a pesar de haber sido poco anticipada por el mercado, la decisión por parte del consejo fue unánime. Debido a que tanto el tamaño del recorte como la decisión de suspender la compra de dólares fueron inesperadas para la mayoría del mercado, es esperable que tanto el peso Chileno como las tasas de mercado vean un impulso inicial al alza.

Hacia adelante esperamos que el Central continúe con recortes de medio punto porcentual. Eso sí, debido a que los eventos recientes son vientos en contra para el crecimiento en el mediano plazo, nuestra visión de tasa de política monetaria en el mediano plazo no se modifica. Es decir, creemos que lo que el Central no recorte este año, lo recortará el próximo.

Las grandes empresas de Estados Unidos reportan sus resultados trimestrales

Esta semana hay reportes trimestrales de varias empresas muy relevantes. Alphabet, la compañía madre de Google, reportó sus resultados trimestrales el martes 24. Aunque obtuvo ingresos por publicidad mayores a lo proyectado, a los inversionistas no les gustó que su división de cloud registró ventas ligeramente menores de las proyectadas, y sus acciones cayeron cerca de 6%. A Microsoft, que también reportó sus resultados el martes, le fue mucho mejor. Sus acciones subieron cerca de 5% debido en parte a que dijo que su plataforma de cloud computing superó sus expectativas. El miércoles 25 fue el turno de Meta. Sus ingresos superaron las proyecciones y sus acciones subieron alrededor de 4%.

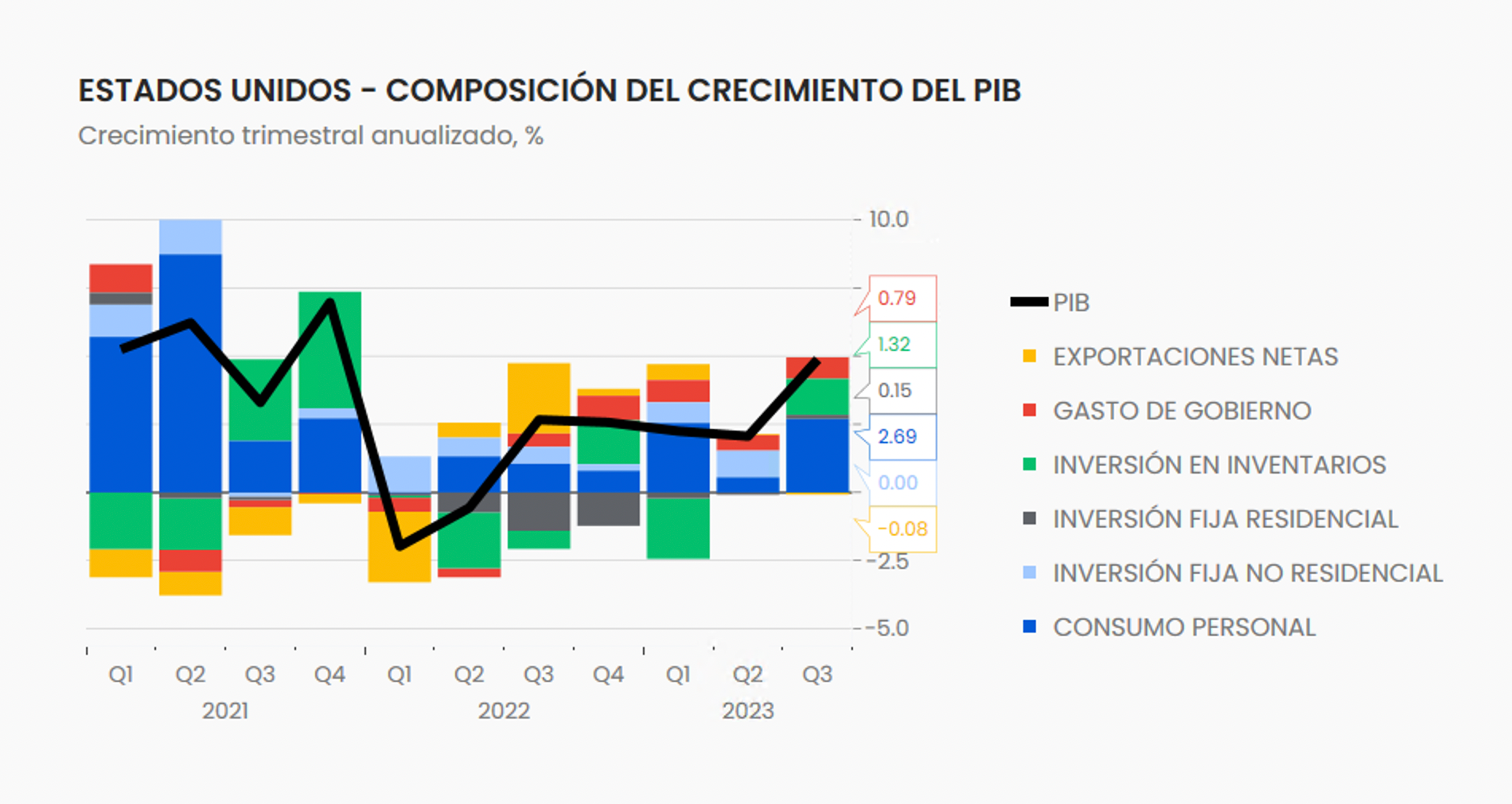

La economía de Estados Unidos crece a paso firme

Por el lado macro, el jueves se publicaron los datos de PIB en Estados Unidos. La economía de ese país creció 4.9% a tasa anualizada, por encima del 4.5% que se esperaba. La fortaleza viene principalmente por el consumo personal, y en menor medida gasto de gobierno y acumulación de inventarios. Aunque hay amplio consenso de que buena parte de este impulso fue temporal y que la economía se va a desacelerar en el cuarto trimestre y en 2024, de todas maneras los datos le dan motivos a la Fed para continuar con su postura dura y no cerrar la puerta para un nuevo aumento en su tasa de interés.

Por otro lado, la medida favorita de inflación de la Fed, el índice de gasto de consumo personal (PCE) subyacente, se redujo más de lo esperado.

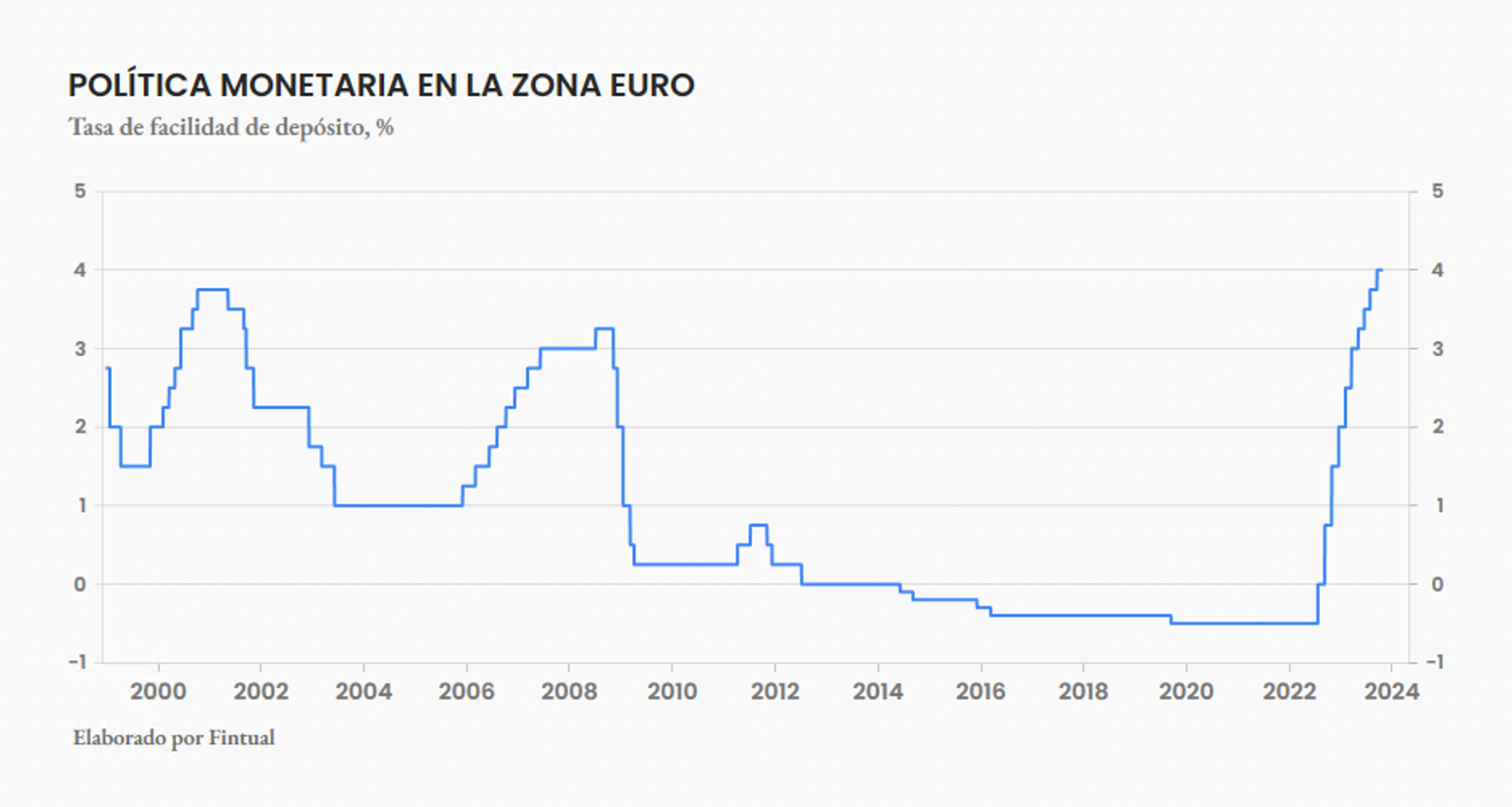

El Banco Central Europeo pausó su alza de tasas

El jueves también se publicó la decisión de política monetaria del Banco Central Europeo (BCE). Como se esperaba, la entidad mantuvo sus tasas sin cambio por primera vez en 16 meses. Con la inflación bajando de forma contundente, lo más probable es que el ECB ya llegó al fin de su ciclo de restricción monetaria y no volverá a subir su tasa. Dicho esto, la presidenta del banco, Christine Lagarde, dejó claro que no está en los planes recortar la tasa pronto.

💥¿Qué viene en la semana del 30 de octubre al 3 de noviembre?💥

El miércoles 1 de noviembre la Fed va a publicar su decisión de política monetaria. Seguramente la entidad va a mantener su tasa sin cambios en un rango de 5.25%-5.5% por segunda reunión consecutiva. Sin embargo, debido a que los datos más recientes siguen mostrando que la economía de Estados Unidos permanece muy dinámica, probablemente mantendrá una postura restrictiva y dejará abierta la opción a otro aumento de tasas en el futuro. El mercado seguirá tratando de descifrar qué tan altas permanecerán las tasas por cuánto tiempo.

En Chile el jueves se publica el IMACEC de septiembre, que podría mostrar un ligero avance en la actividad durante el mes, aunque probablemente la actividad seguirá siendo menor que septiembre del año pasado. Con esto, lo más probable es que el PIB del tercer trimestre muestre una expansión marginal, contrario a la caída del segundo trimestre. En general seguimos creyendo que la actividad tendrá un mejor ritmo en la segunda mitad del año. Sin embargo, no creemos que será suficiente para compensar la caída en la primera mitad. Es decir, para todo el año 2023 vemos una caída en el PIB.

😌 Los mercados se mueven harto. No seas como los mercados

Estos vaivenes son la naturaleza del mercado. Todo esto te lo contamos para que, si estás curioso, puedas estar informado de las razones por las que tus inversiones se mueven.

Sin embargo, no recomendamos darle mucha importancia a los movimientos de días o meses. Lo que debes saber es que tus inversiones están muy bien diversificadas y que cuando tenemos paciencia e invertimos a largo plazo, los retornos son siempre positivos.

_________________________________________________________

¿Quieres saber qué más ha pasado en las semanas previas? Encuéntralo aquí